中国ESG面临的难点与挑战

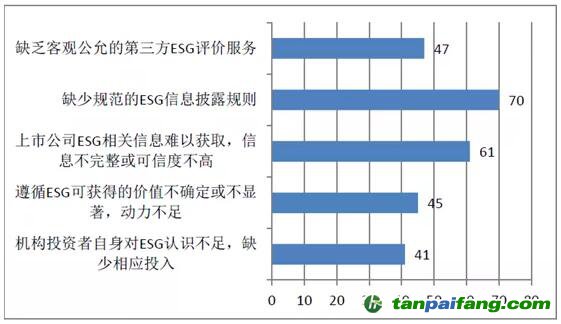

总的来看,国内相关领域对ESG的关注程度在不断提高,但是大部分机构仍处于尝试阶段和发展初期。国内金融行业践行ESG投资的主要障碍可参照下图。中国证券投资基金业协会2019年对ESG相关发展进行了调研统计,其实涉及发展障碍的因素如下图。

数据来源:中国证券投资基金业协会

从环境和社会治理相关的数据来看,目前国内ESG发展存在以下三个方面的问题:

1、暂无统一信息披露标准,导致可比性、量化性弱。首先,从环境信息披露的情况来看,国内A股市场对应的监管机构没有发布统一、详细、可参考的信息披露标准,准则中存在多项模糊表述,造成企业披露形式多样,水平参差不齐,缺少量化信息,ESG关键信息的整体可比性很差;其次,大部分披露主体未包含控股子公司以及核心供应链企业,而且上市公司在定期报告以及其他公共渠道中披露的环境数据非常有限。其完整性、准确性、及时性都没有达到类似财务指标相近的披露要求;另外,上市公司披露的信息缺乏客观性,披露水平和方式依然停留在SCR报告相似的级别,内容堆叠且以正面信息为主,与实际的ESG指标履行存在差距;最后,在ESG信息披露和级别评价的整个流程中,缺乏类似于

会计师事务所相似的专业第三方数据验证机构或渠道。

2、信息不对称,披露和评价频次不符合金融投资需求。作为大数据机构我们认为目前ESG信息的披露中信息不对称的关键点是评价需求与实际评价频次不相符的问题。ESG原始数据的非结构化和低频等特征引发了评估时效性低、准确度不高问题,导致ESG评价结果与证券行业的信息需求频率相差尚远。目前大部分ESG数据来源是企业年报、半年报或可持续发展报告、ESG报告等定期信息的披露,这种情况下,ESG数据的频率就相对较低,而频次相对较高的环境数据(在线监测、监管记录等)并没有得到充分的利用。此外,当前的ESG信息披露,主要还是定性描述为主,辅以定量数据的展示,因此可获得的ESG数据还存在非结构化的特征,即便一些研究机构在ESG评价中逐步引入AI技术,但总体来看,依然存在量化指标不足、动态数据不足以及方法论不够完善等问题。

3、国内外标准差异。中外ESG评级机构的方法论存在较大差异,MSCI、晨星等海外机构在底层数据选择上重点参考了第三方机构发布的数据,以及参考另类数据;而目前国内机构的ESG评级的底层数据主要依赖来企业自行披露的年报、社会责任报告、ESG报告等;其次,国际ESG评级机构相对更关注气候变化与

碳排放相关的指标,而且这些指标的权重较高,因此涉及能源特别是传统能源行业的上市公司在“E”部分的评级普遍受到较大影响。另外国内大部分上市公司能源相关数据披露完整度并不乐观,导致在国际评分体系中整体评分出现偏差。

4、责任投资理念的缺失。责任投资理念直接影响ESG信息披露质量和评价体系的内核。责任投资理念的缺失导致企业信息披露的完整性和真实性有一定偏差;同时,各研究机构为验证指标或数据产品的有效性,在评价方法的制定上是否会过多依赖、参照财务指标也有待考量;其次,投资人以及机构投资人尚未建立普遍、深入的ESG投资习惯,ESG的市场导向暂时较弱;最后,从数据上看中国的ESG投资产品仍有极大增长和提升的空间。根据彭博的数据,2018年,发达国家的可持续资产规模占总资产规模比例已超50%,而中国证券投资基金业协会的统计数据显示,截至2020年7月,我国ESG相关的产品合计发行了17只,资管规模170.57亿元,相对于中国公募基金7289只产品、17.69万亿的资管规模而言,ESG的发展还远远不足。而且目前的ESG理念的产品中真正严格实施ESG策略的并不多,我们从理念到具体的实践,还有很长的路要走。 内.容.来.自:中`国`碳#排*放*交*易^网 t a np ai f an g.com

【版权声明】本网为公益类网站,本网站刊载的所有内容,均已署名来源和作者,仅供访问者个人学习、研究或欣赏之用,如有侵权请权利人予以告知,本站将立即做删除处理(QQ:51999076)。