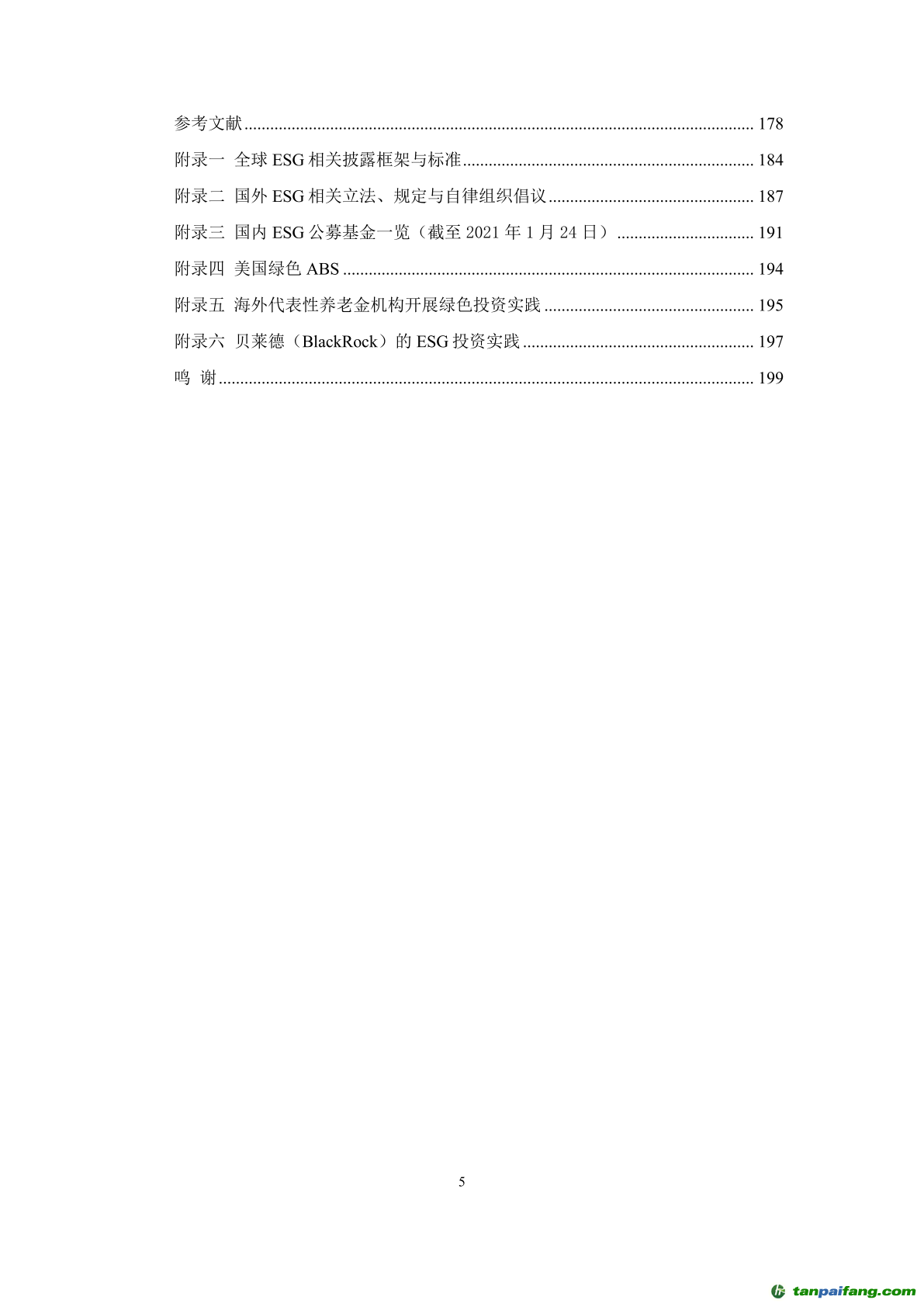

报告全文详尽阐述了在“现有政策情景“下的我国碳排放的变化路径,以及在“碳中和情景”下我国各行业碳排放的变化轨迹,并明确提出了在“现有政策”之外,我国实现碳中和所需要采取的一系列政策措施和需要推动落地的技术。

本文`内-容-来-自;中_国_碳_交^易=网 tan pa i fa ng . c om

在EPS等模型的基础上,报告预测了我国未来的绿色投资需求。结论是,在碳中和背景下,以与《绿色产业目录》相一致的口径计算,我国在未来三十年内的累计绿色低碳投资需求将达487万亿(2018年不变价)。报告详细介绍这个估算所采用的方法,和本报告预测的口径与其它机构的预测口径的区别。 本+文`内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

针对不同主体,报告从银行、资本市场、保险、机构投资者、碳市场、金融科技和转型金融共七个方面对金融支持碳减排的国内外经验进行了综述,对绿色金融体系现状与碳中和要求之间的差距进行了分析,并对我国金融机构提出了几十项具体建议。这些建议涉及金融机构如何完善ESG治理机制、强化气候风险分析和管理能力、开展支持低碳产业的金融产品创新、提升环境与气候信息披露水平、探索转型金融模式、运用数字技术赋能绿色金融业务等方面。 夲呅內傛莱源亍:ф啯碳*排*放^鲛*易-網 τā ńpāīfāńɡ.cōm

报告还介绍了央行绿色金融网络(NGFS)关于环境风险分析方法的研究成果,展示了若干转型风险分析的国内外案例。报告强调,识别和量化气候风险后,金融机构还需要对其进行适当披露,并应采取积极措施管理气候风险。金融机构可从这些方面着手建立气候风险管理框架,包括:将气候风险影响纳入治理机制、设置降低气候风险敞口的具体目标、完善投前贷前风险评估、根据环境气候风险调整资产风险权重、推动高碳企业(资产)向低碳转型、对冲高碳资产风险等。 本`文@内-容-来-自;中_国_碳排0放_交-易=网 t an pa ifa ng . c om

报告提出了完善绿色金融政策体系的七项具体建议,包括:“以无损害原则“修订绿色金融标准、指导金融机构对高碳资产敞口和主要资产碳足迹进行计算和披露、鼓励和要求金融机构开展环境和气候风险分析、建立更加强有力的绿色金融激励机制、鼓励主权基金开展ESG投资、提高金融机构在对外投资中环境气候风险管理水平、完善碳市场监管机制等内容。

报告还特别提出,在落实“碳减排支持工具”过程中,应关注和解决如下操作性问题:一是明确贷款用途的界定,包括符合投向的项目贷款、流动资金、贸易融资等贷款品种;二是出台碳减排工具信息披露标准,围绕碳减排贷款,明确如何测算其带来的碳减排量,指导金融机构制定可操作和可追溯的测算方法和披露流程;三是选择合格的第三方机构,实行名单制管理,供商业银行选择,或给出第三方机构需符合的标准。

在一系列专栏和附件中,报告提供了绿色投资需求估算方法、棕色资产界定方法、银行信贷碳排放测算案例、金融机构自身业务碳中和案例、根据环境效益调整银行资产风险权重的案例,以及气候信息披露、ESG产品创新、ESG投资决策流程等方面的国内外案例资料。 内-容-来-自;中_国_碳_0排放¥交-易=网 t an pa i fa ng . c om

本+文`内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com