一、前言:退出机制是本轮PPP浪潮中最吸引眼球的话题之一。通常情况下,社会资本在运营期满后完成移交是最为理想的结果。然而,PPP项目合作周期长、投资金额大,投资期限较短银行、信托资金投资PPP项目面临期限错配问题;PPP项目前期风险较大,使得社保、养老等追求安全低风险资金不宜在前期介入。因此,畅通的退出渠道、完善的退出机制是社会资本参与PPP项目的重要保障。PPP模式中社会资本退出方式有公开上市、股权转让、股权回购、资产证券化等方式,本文拟以资产证券化为例浅析社会资本退出机制。

內.容.來.自:中`國*碳-排*放*交*易^網 t a npai fa ng.com

二、PPP模式中社会资本退出的规范框架

內.容.來.自:中`國*碳-排*放*交*易^網 t a npai fa ng.com

2014年11月26日,《国务院关于创新重点领域投融资机制鼓励社会投资的指导意见》(国发【2014】60号)指出:“政府要与投资者明确PPP项目的退出路径,保障项目持续稳定运行。”2014年12月2日,《国家发展改革委关于开展政府和社会资本合作的指导意见》(发改投资【2014】2724号)中进一步指出:“要依托各类产权、股权交易市场,为社会资本提供多元化、规范化、市场化的退出渠道。”2014年12月30日,财政部在《关于规范政府和社会资本合作合同管理工作的通知》(财金【2014】156号)中指出:“要兼顾灵活,合理设置一些关于期限变更(展期和提前终止)、内容变更(产出标准调整、价格调整等)、主体变更(合同转让)的灵活调整机制,为未来可能长达20-30年的合同执行期预留调整和变更空间。”由此看来,社会资本的退出机制已经纳入国家部委PPP机制的应有内容,并在此基础上提出退出机制的规范性框架。 本+文`内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

三、PPP模式中社会资本退出的现实需求 本`文内.容.来.自:中`国`碳`排*放*交*易^网 t a npai fan g.com

(一)企业生存周期影响长期合作关系

根据我国2015年6月1日起施行的《基础设施和公用事业特许经营管理办法》第六条规定:“基础设施和公用事业特许经营期限应当根据行业特点、所提供公共产品或服务需求、项目生命周期、投资回收期等综合因素确定,最长不超过30年。对于投资规模大、回报周期长的基础设施和公用事业特许经营项目(以下简称特许经营项目)可以由政府或者其授权部门与特许经营者根据项目实际情况,约定超过前款规定的特许经营期限。”而我国企业的生存周期远低于特许经营期,根据2013年国家工商总局企业注册局、信息中心发布的《全国内资企业生存时间分析报告》显示:“2008年到2012年退出市场的企业平均寿命为6.09年,寿命在5年以内的企业接近6成。大部分行业企业的寿命众数为3年。即企业成立后的第3年为企业生存的危险期。其中,农林牧渔业、制造业、批发和零售业、房地产业、水利、环境和公共设施管理业生存危险期均在1年以内,即成立当年死亡数量最多。”而水利、环境和公共设施管理等行业又是重点推广PPP模式的行业。

本+文`内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

(二)长期合作影响联合体发挥各自优势

夲呅內傛莱源亍:ф啯碳*排*放^鲛*易-網 τā ńpāīfāńɡ.cōm

由于PPP项目的综合性,具有不同优势的主体常常组成联合体参与PPP项目。2015年8月,上海建工集团与上海锐懿资产管理有限公司组成联合体中标温州市瓯江口新区一期市政工程PPP项目,项目总投资为85亿元,采用政府购买服务的方式,建设期为6年,服务期限为12年。对于本项目,上海建工集团可以充分发挥其在基础设施建设方面的优势,积累PPP项目实施经验,为基础设施投资业务的可持续、规模化发展打下良好基础。而对于上海锐懿资产管理有限公司来说,仅以财务投资者的身份参与进来,没能完全发挥其在资本运作方面的优势,如安排相应的退出机制则可以发挥其在资本运作方面的优势。

PPP模式的长期合作关系不仅与企业生存周期存在不匹配,还影响联合体发挥各自优势,因此,合适的退出机制成为社会资本参与PPP模式的现实需求。

本+文+内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

四、PPP项目资产证券化的操作实务 本*文@内-容-来-自;中_国_碳^排-放*交-易^网 t an pa i fa ng . c om

资产证券化是指将缺乏流动性的,但具有未来现金收入的资产打包收集起来,建立资产池,并通过结构性重组方式,将其转变成可以在金融市场上出售和流通的证券。通过资产证券化,发起人可以实现将基础资产变现、降低融资成本、优化财务状况、剥离不良资产等功能,本文主要从基础资产变现的角度,浅析PPP模式中社会资本通过资产证券化如何实现退出。

本`文-内.容.来.自:中`国^碳`排*放*交^易^网 ta np ai fan g.com

(一)PPP项目基础资产可证券化分析 内.容.来.自:中`国`碳#排*放*交*易^网 t a np ai f an g.com

PPP项目具有明确的特许经营权转让和必要的政府补贴,往往具有稳定的可预测的现金流。根据《证券公司及基金管理公司子公司资产证券化业务管理规定》第三条:“基础资产可以是企业应收款、租赁债权、信贷资产、信托受益权等财产权利,基础设施、商业物业等不动产财产或不动产收益权,以及中国证监会认可的其他财产或财产权利。”但并非所有符合上述规定的财产权利或财产均可作为基础资产,该《管理规定》第三十七条规定:“中国基金业协会根据基础资产风险状况对可证券化的基础资产范围实施负面清单管理,并可以根据市场变化情况和实践情况,适时调整负面清单。”中国基金业协会于2015年底发布《资产证券化基础资产负面清单》第一条:“以地方政府为直接或间接债务人的基础资产。但地方政府按照事先公开的收益约定规则,在政府与社会资本合作模式(PPP)下应当支付或承担的财政补贴除外。”

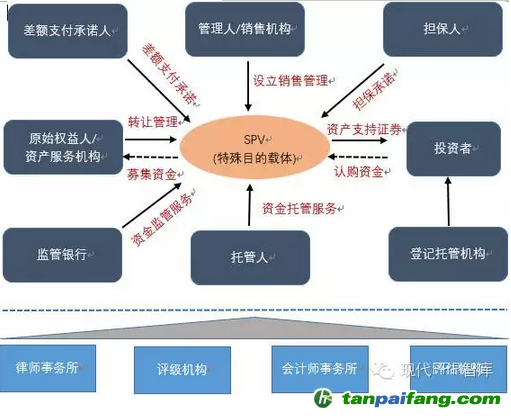

(二)PPP项目资产证券化操作流程 本`文-内.容.来.自:中`国^碳`排*放*交^易^网 ta np ai fan g.com

PPP项目资产证券化操作一般分为五步,如下图: 禸*嫆唻@洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

本+文+内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

本+文+内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

1、确定证券化资产并组建资产池

资产证券化发起人根据自身需求和市场条件,对PPP项目的资产进行规划,通过发起程序,按照一定的资产条件确定用来进行证券化的资产,构建一个具有同质性的资产池。必要时,发起人还会雇佣第三方机构对资产池进行审核。 本*文@内-容-来-自;中_国_碳^排-放*交-易^网 t an pa i fa ng . c om

2、设立SPV

禸嫆@唻洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

发起人设立并将基础资产转移至特殊目的机构(SPV),该SPV可以是信托计划、资产支持专项计划(SPT),也可以是公司或有限合伙企业(SPC),但由于目前特殊目的公司相关配套法律不健全,国内通常以信托计划、券商专项计划或保险资管计划作为SPV。 本%文$内-容-来-自;中_国_碳|排 放_交-易^网^t an pa i fang . c om

3、风险隔离,实现“真实出售”

风险隔离机制是资产证券化交易所特有的技术,它使基础资产原始所有人的其他资产风险、破产风险等与证券化交易隔离开来,风险也不会“传染”给资产支持证券持有者,资产的卖方对已出售资产没有追索权,在卖方与证券发行人和投资者之间构筑一道坚实的“防火墙”。确保将资产有效地从项目公司手中剥离,转移到SPV中,这是资产证券化中核心的步骤,这个环节涉及很多法律、税收和会计处理的问题。

本文@内/容/来/自:中-国-碳^排-放-交易&*网-tan pai fang . com

4、信用增级和信用评级

为了吸引投资人,根据市场条件和信用评级机构意见,SPV常通过发起人或第三方进行信用增级,对资产池及其现金流进行预测分析和结构重组,实现最优化的分割和证券设计。信用评级机构一般会在交易的一开始就参与规划与设计,在资产证券化的整个设计和发行过程中提供意见和反馈,并在证券发行后一直跟踪报告资产的表现。 本+文+内/容/来/自:中-国-碳-排-放(交—易^网-tan pai fang . com

5、销售交易

SPV与证券承销商签订证券承销协议,由承销商承销证券将证券销售给投资人,承销商按照公募或私募的方式向投资人募集资金。SPV则从承销商处获得证券发行收入,按照约定的价格向发起人偿付购买基础资产的资金,同时SPV还会根据需要确定证券权益受托人,为投资人利益管理所发行的证券。 本+文+内.容.来.自:中`国`碳`排*放*交*易^网 t a np ai fan g.com

6、后期服务与管理 本文@内/容/来/自:中-国-碳^排-放-交易&*网-tan pai fang . com

资产证券化交易的具体工作并没有因为证券的出售而全部完成,后续还有资产池管理、清偿证券、定期报告等工作。因此,SPV还需要聘请专门的服务商或管理人对资产进行管理。具体来讲,这些管理和服务工作包括资产现金流的收集、账户的管理、债务的偿付以及交易的监督和报告等。当全部证券被偿付完毕或资产池里的资产全部处理后,资产证券化的交易才算真正的结束。

五、小结 本+文`内/容/来/自:中-国-碳-排-放-网-tan pai fang . com

尽管资产证券化具有诸多优势,但在我国实践中仍存在一些关键问题需要解决。 本*文@内-容-来-自;中_国_碳^排-放*交-易^网 t an pa i fa ng . c om

(1)监管制度问题。资产证券化业务的健康发展首先需要有一个完善的法律法规和监管环境,包括SPV的设立、会计处理、税收制度、信息披露机制、发行、上市和交易规则等各方面。自去年开始,企业资产证券化业务从审批制转变为备案制,加强重点环节的监管。在加强监管的同时放松管制,无疑有利于资产证券化更加常态化的发展。 夲呅內傛莱源亍:ф啯碳*排*放^鲛*易-網 τā ńpāīfāńɡ.cōm

(2)风险隔离问题。风险隔离是资产证券化的一个重要特征,也是其交易结构中的一个重要环节。但是对于我国目前的企业资产证券化产品来说,无论是SPV设立还是资产转移,都没有真正实现风险隔离,而且在短期内也无法完全实现。在这种情况下,就需要通过有效的风险控制和信用增级措施尽可能得将破产风险降低到最低程度。比如设置加速清偿机制,即当发起人破产、基础资产违约率达到一定比例或超额利差下降至一定水平,本金将进入加速清偿阶段,以保证优先级证券的本金偿还。

內.容.來.自:中`國*碳-排*放*交*易^網 t a npai fa ng.com

我国资产证券化除上述比较突出的问题外,还存在评级、收益权定价等问题。但是随着其不断的发展,上述问题也将会得到有效的解决。 禸嫆@唻洎:狆國湠棑倣茭昜蛧 τāńpāīfāńɡ.cōm

原标题:原创 | 浅析PPP模式中社会资本退出机制——以资产证券化为例

本/文-内/容/来/自:中-国-碳-排-放-网-tan pai fang . com

【版权声明】本网为公益类网站,本网站刊载的所有内容,均已署名来源和作者,仅供访问者个人学习、研究或欣赏之用,如有侵权请权利人予以告知,本站将立即做删除处理(QQ:51999076)。